Pure al bar avrete sempre sentito una regola apparentemente semplice: quando i tassi scendono, i prezzi delle obbligazioni salgono. Ancora meglio – si diceva – sulle scadenze lunghe, più sensibili ai movimenti dei tassi. Eppure oggi molti risparmiatori che hanno puntato su titoli decennali o trentennali si trovano a fare i conti con portafogli in rosso, nonostante i primi tagli da parte delle banche centrali.

Cosa sta succedendo? La risposta, come spesso accade, si trova osservando la curva dei rendimenti.

La curva dei rendimenti: una radiografia del mercato

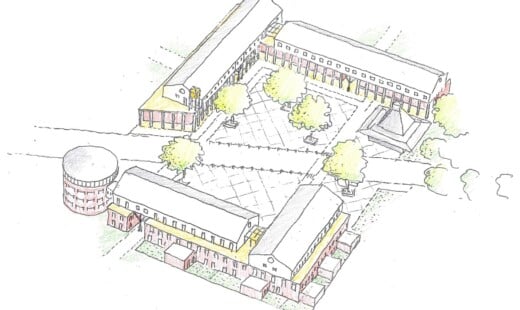

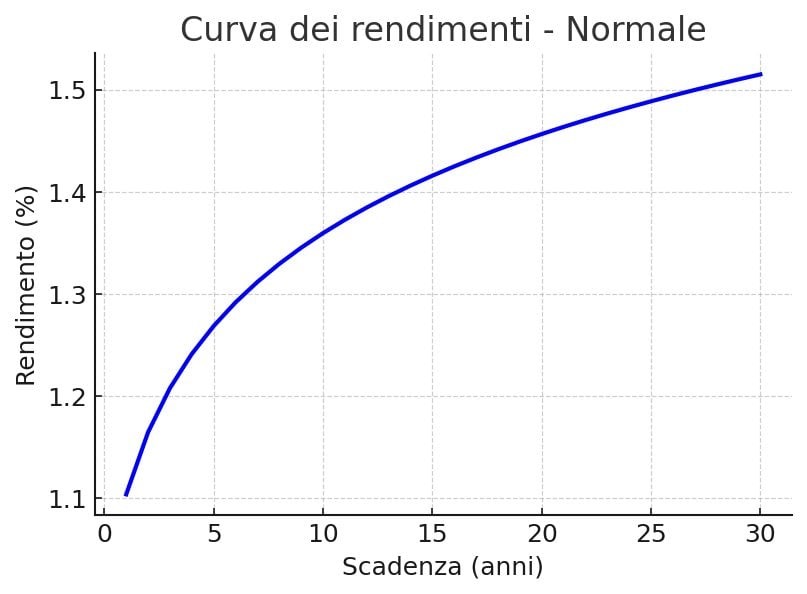

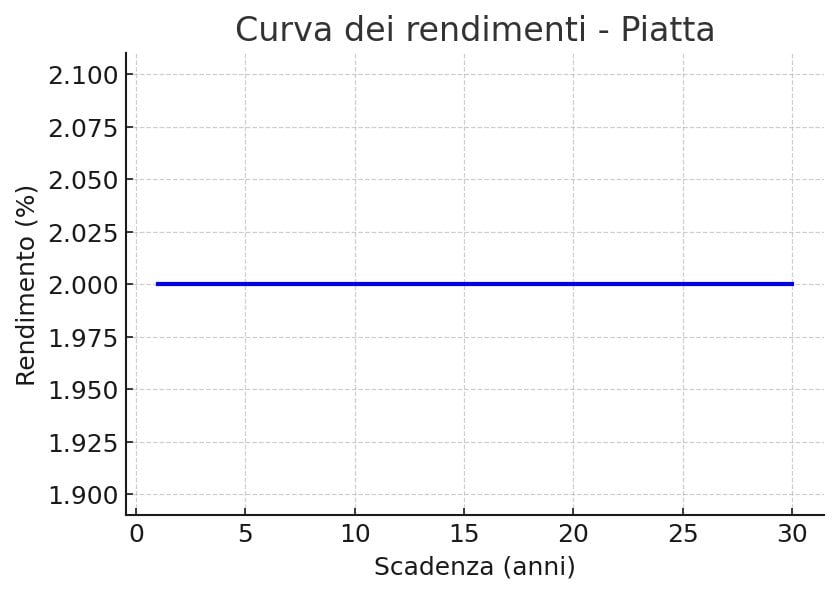

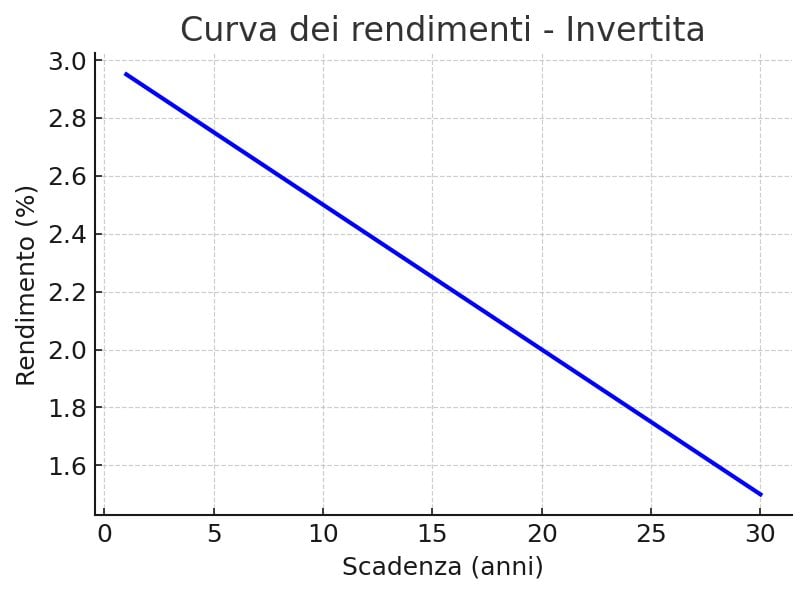

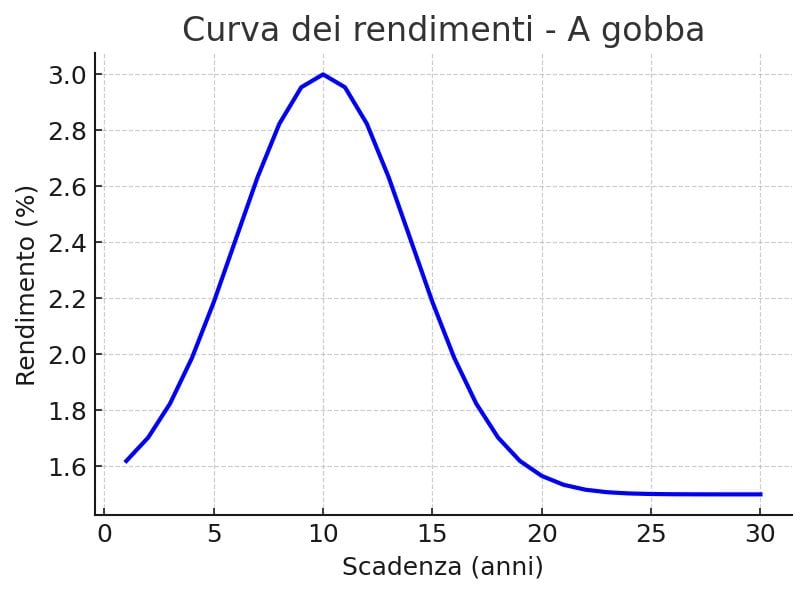

La yield curve è il grafico che mette in relazione i rendimenti dei titoli obbligazionari con le loro scadenze. È, di fatto, una radiografia delle aspettative degli investitori: crescita economica, inflazione, politica monetaria.

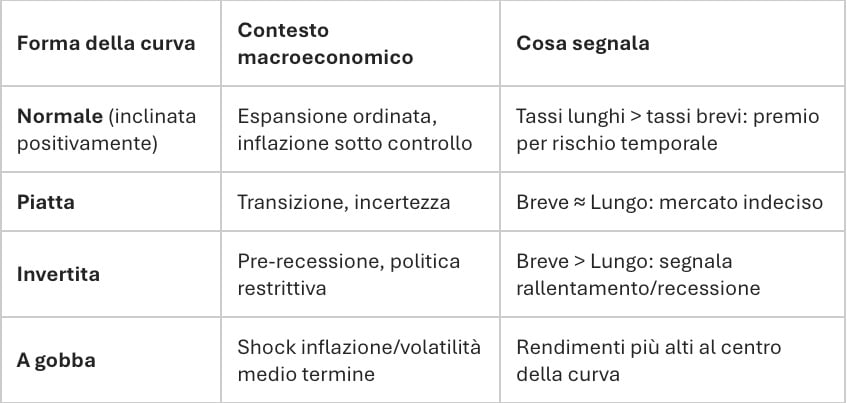

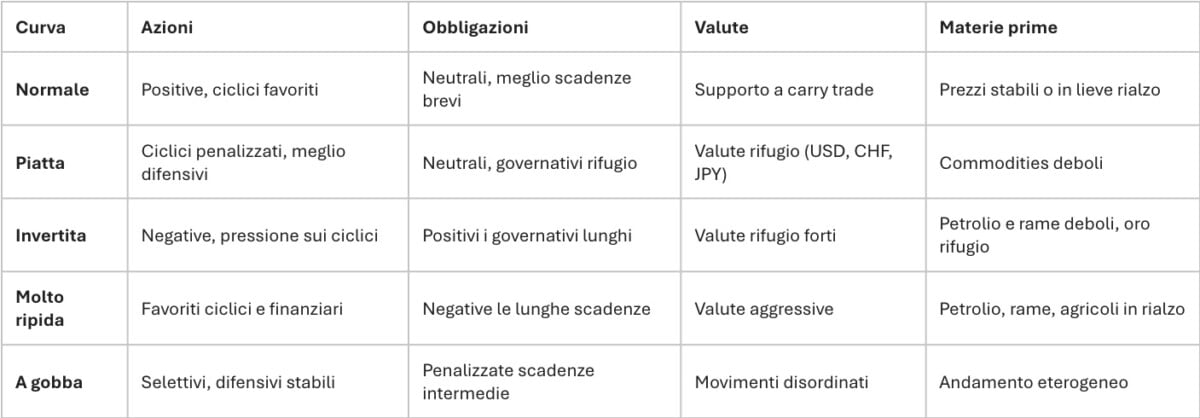

Principali configurazioni della curva:

Il nodo attuale: tassi giù, bond lunghi giù

Molti investitori, viste le attese di tagli dei tassi, hanno pensato fosse un “rigore a porta vuota”: bastava comprare obbligazioni lunghe per portare a casa guadagni facili. Il ragionamento sembrava impeccabile: tassi in calo = prezzi in salita.

Ma il mercato, come sempre, ha smentito le semplificazioni. Oggi chi ha puntato troppo in là con le scadenze si trova in rosso. Perché?

- Inflazione attesa – Nonostante i tagli, gli investitori temono che l’inflazione non sia del tutto domata. Questo spinge i rendimenti lunghi verso l’alto.

- Premio per il rischio temporale – Prestare denaro per 20 o 30 anni significa esporsi a incertezze enormi: debito pubblico, cicli economici, geopolitica. Questo risk premium resta elevato.

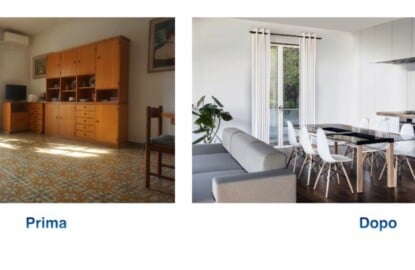

- Steepening della curva – Dopo mesi di curva invertita, oggi assistiamo a un ritorno verso la normalità. È il cosiddetto bear steepening: i rendimenti brevi scendono, ma quelli lunghi restano rigidi o addirittura risalgono.

Implicazioni per le asset class

Pasti gratis non ce ne sono

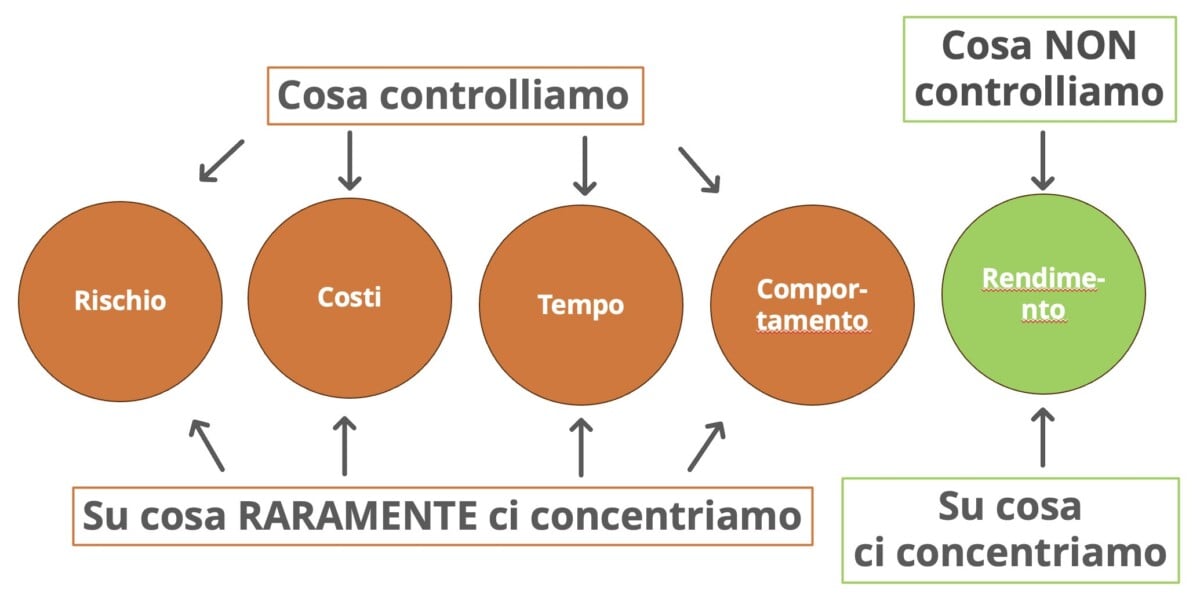

Il caso delle obbligazioni lunghe dimostra una verità universale della finanza: i pasti gratis non esistono. Non basta leggere i titoli dei giornali o le dichiarazioni della banca centrale per sapere cosa fare. Bisogna interpretare la curva dei rendimenti, valutare le aspettative, costruire portafogli equilibrati e saper cosa fare prima di investire.

Conclusione

Il paradosso delle obbligazioni lunghe che scendono nonostante i tassi in calo è solo apparente: è la prova che i mercati vivono di aspettative, non di formule statiche.

Per l’investitore la domanda giusta non è “cosa succederà domani?” che nessuno può sapere, ma “sono pronto a quello che potrebbe accadere domani?”.

Non cerchiamo di prevedere il futuro che per definizione è incerto pensando principalmente al rendimento ma focalizziamoci su quello che possiamo controllare: gestione del rischio, costi, orizzonte temporale ed emotività.

La Clinica della Finanza è aperta ogni settimana. Per la salute dei tuoi risparmi

Hai una domanda o un dubbio?

Scrivici, ti risponderemo volentieri.

Clinica della Finanza è a cura di Moneyadvisor SCF Srl – Consulenza Finanziaria Indipendente

Via G. Bruno, 1 Ravenna – www.moneyadvisor.it

info@moneyadvisor.it | 342 8324474

Seguici su: Instagram @moneyadvisor_scf LinkedIn @moneyadvisorscf