Quando le persone investono (specialmente i non addetti ai lavori) si concentrano soprattutto sul rendimento. Guadagnare è la parola d’ordine, spesso anche dimenticandosi del rischio.

Qual è il modo più facile per guadagnare per un investitore non professionista sui mercati finanziari?

Minimizzare i costi dei prodotti finanziari che si acquistano.

“In investing, you get what you don’t pay for. Costs matter.”

Queste parole di John C. Bogle, fondatore di Vanguard (una delle più grandi società di investimento al mondo, nota per i suoi fondi indicizzati a basso costo e per aver rivoluzionato il settore con l’approccio agli investimenti passivi), racchiudono una verità fondamentale per chiunque voglia investire: i costi sono l’unico elemento certo negli investimenti, mentre i rendimenti sono incerti e soggetti alle fluttuazioni del mercato.

Tradotto: nei mercati finanziari, spesso ottieni di più… quando paghi meno.

Il caso del Signor Rossi

Il Signor Rossi sottoscrive un fondo d’investimento azionario dal costo annuo pari al 2,5%. Qualche giorno dopo, leggendo un articolo online, scopre che esistono strumenti simili – come gli ETF (Exchange Traded Fund ossia fondi quotati in Borsa che replicano un indice come l’S&P 500 o il MSCI World permettendo di investire in modo semplice, diversificato e a costi molto bassi) – che investono nello stesso mercato globale… ma con un costo annuo dello 0,2%.

NOTA IMPORTANTE: Secondo un report di S&P Global (SPIVA), ben il 90% dei gestori attivi nel segmento equity (azionario) non batte il loro indice di riferimento su orizzonti decennali. Quindi noi preferiamo normalmente investire in prodotti passivi, efficienti e a basso costo.

“Ma cosa vuoi che sia, è solo una piccola percentuale!”, Così pensa inizialmente il Signor Rossi. Ma ecco un semplice calcolo:

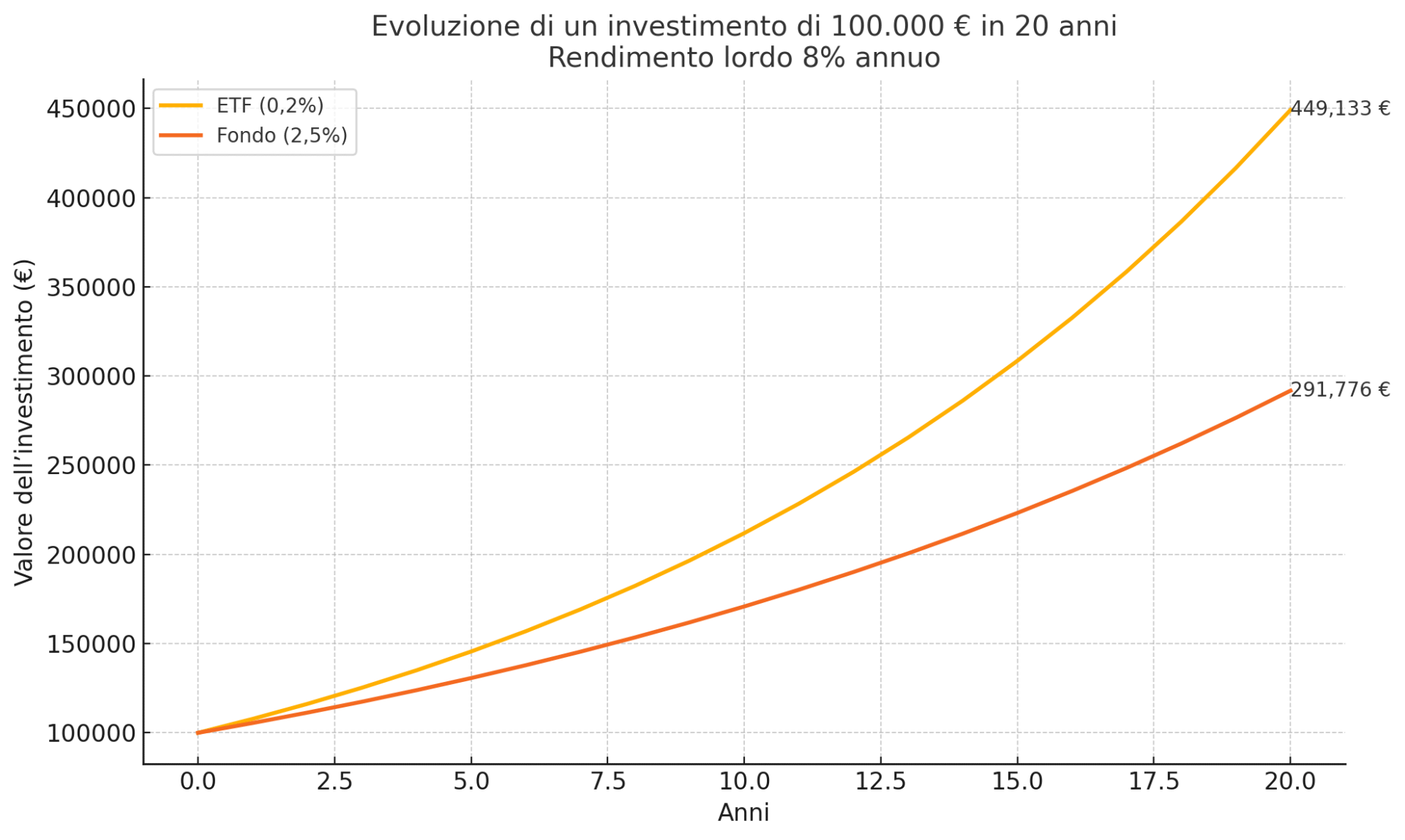

Investimento: 100.000 €

Durata: 20 anni

Rendimento annuo lordo: 8% (rendimento medio storico dell’azionario globale)

|

Strumento |

Valore Finale (€) |

Rendimento (%) |

|

Fondo (2,5%) |

291.776 |

191,78% |

|

ETF (0,2%) |

449.133 |

349,13% |

|

Differenza |

– 157.357 |

– 53,93% |

La differenza o meglio la “distruzione del valore” dopo 20 anni sarebbe pari ad oltre 155.000 euro!

Un costo certo, un rendimento incerto

- Effetto composto. I costi annuali non solo riducono il rendimento immediato, ma limitano anche il potere dell’interesse composto. Anche una piccola differenza di percentuale si traduce in una perdita significativa nel tempo.

- Certezza. Mentre i mercati possono essere imprevedibili, i costi sono fissi e inesorabili. Ogni euro pagato in commissioni è un euro che non lavora per voi.

- Alternative: Nel panorama attuale, ci sono molte opzioni di investimento a basso costo, come ETF e fondi indicizzati, che permettono di ridurre le spese senza sacrificare la diversificazione.

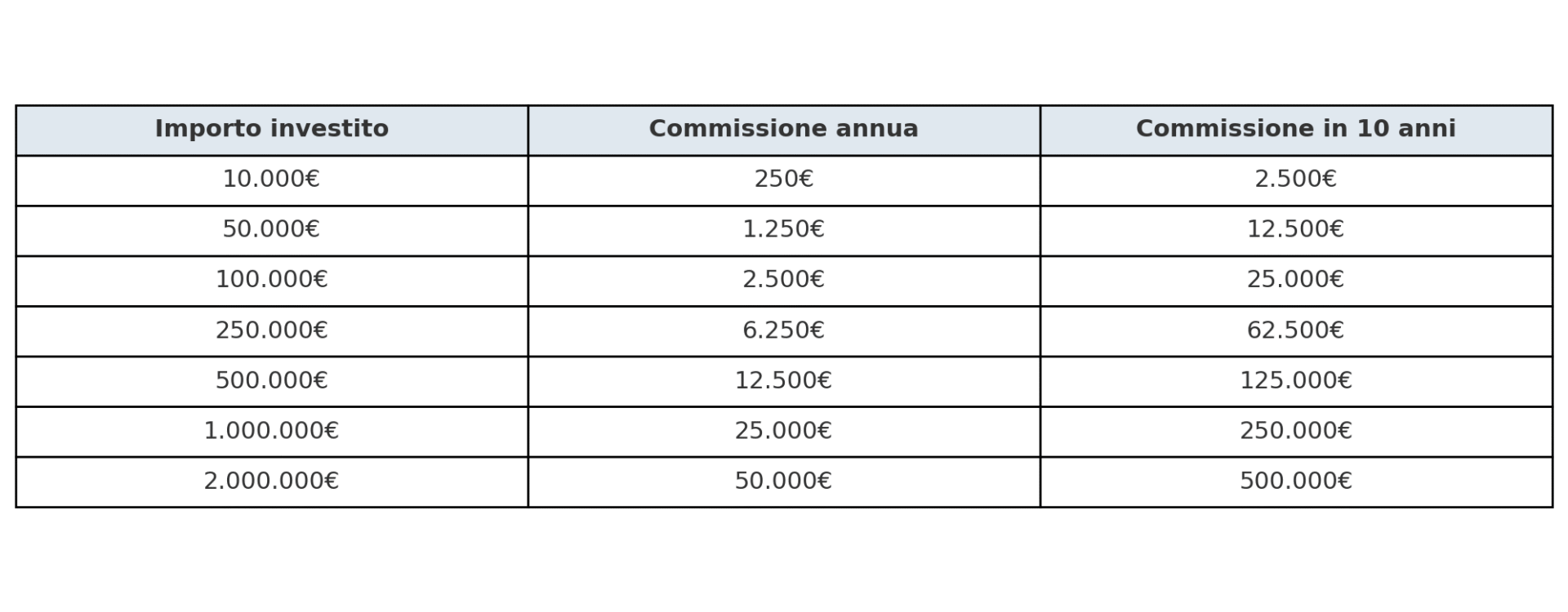

Ma guardiamo la cosa da un’altra prospettiva, quella dei COSTI DIRETTI, forse rende meglio l’idea.

Investire 100.000 € con un costo annuo del 2,5% significa pagare esattamente 2.500 € di commissioni all’anno.

OGNI ANNO, INDIPENDENTEMENTE da quanto hai guadagnato da questa “gestione”. Se guadagni o perdi soldi, tu devi sempre pagare 2.500 € all’anno (in 10 anni, diventano 25.000 € di soldi mangiati dai costi).

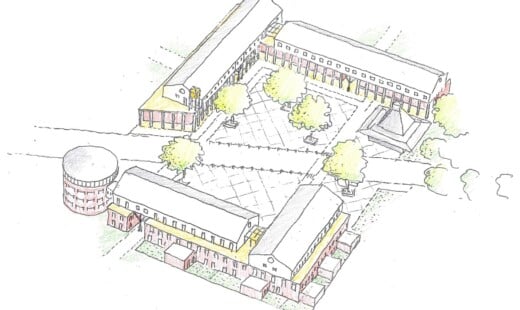

EFFETTO DI UN COSTO ANNUO PARI AL 2,5%

Attenzione: le banche sono aziende, non organizzazioni benefiche è normale che offrano prodotti a pagamento. Quello che però è davvero grave è che troppo spesso molti risparmiatori non sanno nemmeno che questi costi esistono. E quando lo scoprono, non si rendono conto di quanto possano essere alti e quanto pesino sui loro rendimenti nel lungo periodo.

Noi, come Consulenti Indipendenti, siamo remunerati direttamente dal clienti in massima trasparenza con risparmi medi del 50%.

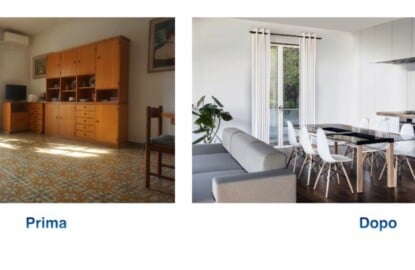

ECCO UN PROSPETTO DI UN FONDO COMUNE DI INVESTIMENTO AZIONARIO

E QUI L’ANDAMENTO (in rosso) paragonato al MERCATO (in verde)

Come scoprire quanto si paga per i propri investimenti?

Chiedete alla vostra banca o rete finanziaria il rendiconto MIFID “Costi e Oneri”. È un documento obbligatorio per legge e mostra quanto state davvero pagando ogni anno per i vostri investimenti. Entro il 30 aprile di ogni anno deve essere a disposizione di ogni investitore. Purtroppo spesso è difficile da trovare nei meandri del sito dell’intermediario oppure va direttamente richiesto.

Noi lo inviamo in automatico entro il 28 febbraio di ogni anno.

Ecco un esempio di rendiconto. Qui su 81.563 l’impatto dei costi sul rendimento è stato pari al 3,74%!

Conclusione

Oggi, quasi 50 anni dopo, anche piccoli investitori lontani dal mondo dei super miliardari, possono investire e portare a casa i rendimenti del mercato se lasciano lavorare i loro soldi in maniera corretta e col il giusto orizzonte temporale.

John Bogle ha avuto ragione. I costi contano, e tanto.

Hai dubbi sul rendiconto MIFID o fatichi a leggerlo correttamente?

Se hai difficoltà a reperirlo, interpretarlo o capirne i costi reali, contattaci per un confronto senza impegno. Ti aiutiamo a leggerlo con chiarezza e consapevolezza.

La Clinica della Finanza è aperta ogni settimana

Per la salute dei tuoi risparmi

Clinica della Finanza è a cura di

Clinica della Finanza è a cura di

Moneyadvisor SCF Srl – Consulenza Finanziaria Indipendente

Via G. Bruno, 1 Ravenna – www.moneyadvisor.it

info@moneyadvisor.it | 342 8324474

Seguici su: Instagram @moneyadvisor_scf LinkedIn @moneyadvisorscf

Hai una domanda o un dubbio?

Scrivici, ti risponderemo volentieri.